ニッセイ日経225インデックスファンドって、どんな商品なの?

という方向けの記事です。

「日経225インデックスファンド」という名前の通り、日経平均株価とおおむね連動するファンド(商品)であることは、想像できると思います。

なので、日経平均株価が上がれば、このファンドの価格も上がります!

それじゃあ、日経平均株価はどうやったら上がるの?

さらに具体的に・・・

- 日経225インデックスファンドが、どんな株で構成されているか?

- 投資してもよい、優良なファンドなのか?

と思う方も多いはず。

結論から言えば、投資してもいい優良ファンドです!

どの商品にも言えますが、必ずもうかるとは限らないし、元本割れのリスクは忘れないでください!

そして、ユニクロ・ソフトバンクに投資してるに等しい(日経平均株価と同じ)と言えます。

今回は、目論見書をもとに、ニッセイ日経225インデックスファンドについて押さえるべきポイントを解説します。

ニッセイ日経225インデックスファンドのポイントは5つ

ニッセイ日経225インデックスファンドのポイントは、5つです。

なお、5つのポイントは、2020年2月末に作成された目論見書から、ひよこSE(@PiyoOct)が独自にまとめたものです。

ニッセイ日経225インデックスファンドは電気機器、小売業、情報・通信業が中心

ニッセイ日経225インデックスファンドの組入上位業種を見ると、電気機器、小売業、情報・通信業の比率が、45%弱で全業種の半分程度で構成されていることが分かります。

ものづくり、服やスーパーなどの小売、ITの分野が中心です!

上位10業種

| No | 業種 | 比率 |

|---|---|---|

| 1 | 電気機器 | 18.8% |

| 2 | 小売業 | 14.4% |

| 3 | 情報・通信業 | 11.4% |

| 4 | 化学 | 8.5% |

| 5 | 医薬品 | 7.9% |

| 6 | 輸送用機器 | 4.9% |

| 7 | サービス業 | 4.6% |

| 8 | 機械 | 4.5% |

| 9 | 食料品 | 4.3% |

| 10 | 精密機器 | 3.4% |

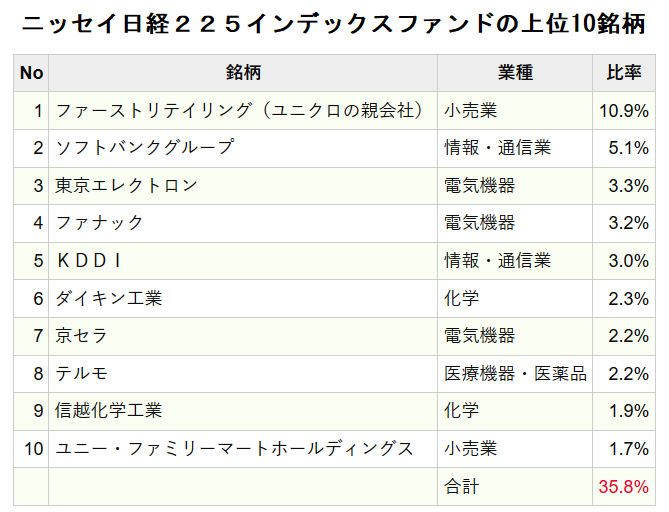

また、上位10銘柄の構成割合は、35.8%です。

小売業が12.6%、情報・通信業が8.1%、電気機器が8.7%、化学4.2%、医療機器・医薬品が2.2%です。

上位10銘柄

| No | 銘柄 | 業種 | 比率 |

|---|---|---|---|

| 1 | ファーストリテイリング(ユニクロの親会社) | 小売業 | 10.9% |

| 2 | ソフトバンクグループ | 情報・通信業 | 5.1% |

| 3 | 東京エレクトロン | 電気機器 | 3.3% |

| 4 | ファナック | 電気機器 | 3.2% |

| 5 | KDDI | 情報・通信業 | 3.0% |

| 6 | ダイキン工業 | 化学 | 2.3% |

| 7 | 京セラ | 電気機器 | 2.2% |

| 8 | テルモ | 医療機器・医薬品 | 2.2% |

| 9 | 信越化学工業 | 化学 | 1.9% |

| 10 | ユニー・ファミリーマートホールディングス | 小売業 | 1.7% |

| 合計 | 35.8% |

上位10銘柄の小売業、情報・通信業、電気機器の7社は、日経225インデックスファンドの構成銘柄の29.4%を占めているため、7社の業績でファンドが損するかが決まるといっても過言ではないです。

ユニクロ、ソフトバンク、東京エレクトロンに投資しているようなものと考えて間違いないです!

ニッセイ日経225インデックスファンドの信託報酬は、年率0.275%(税込)

ニッセイ日経225インデックスファンドの信託報酬は、年率0.275%(税込)であり、安めです。

※信託報酬の相場は、0.1%~3.0%。このブログでは、0.3%以下をおすすめしているので、ギリギリセーフです。

そもそも信託報酬って何?

という人がいたら、下記の記事も読んでくださいね。

ざっくりといえば、手数料のことで、安い方がいいに決まっています!

ニッセイ日経225インデックスファンドの純資産総額は、1,450億円

ニッセイ日経225インデックスファンドの純資産総額は、1,450億円です。(2019年8月末)

※純資産総額とは、ファンドの保有している資産。

ファンドの保有している資産が多いということは、信用がある証です!

1つのファンドで純資産が1,000億円を超えていれば、予定外に運用が中止となる、「繰上償還(くりあげしょうかん)」が発生するリスクは、まずないです。

ニッセイ日経225インデックスファンドの2019年までの運用実績を見ると、利回りの平均は10%

2019年までの運用実績を見ると、利回りの平均は10%です。

高いの?低いの?

3~5%あれば優秀と言われているので、かなり優秀です!

要するに、ニッセイ日経225インデックスファンドは、平均で年10%のプラスの実績を出しているファンドです。

※2020年はコロナの影響で、ほぼすべてのファンドが下落局面を迎えています。

年間の利益率の幅は、-21.8%~42.4%で推移している(目論見書の7ページの➁の図)ことから、乱高下は激しいが、プラスの運用ができていることが読み取れます。

好況となれば、プラスの運用実績が残せるファンドである可能性が高いです!

ニッセイ日経225インデックスファンドには株式変動、流動性の2つのリスクあり

ニッセイ日経225インデックスファンドで発生しえるリスクは、2つあります。

- 株式変動リスク

- 流動性リスク

株式変動リスク

株式変動リスクとは、文字通りではありますが、株価が下がるリスクです。

ニッセイ日経225インデックスファンドの主要業種である

- 小売

- 電気機器

- 情報通信

の株価の低下は、ファンドの評価額の低下に直結します。

特に注意が必要なのは、ファンドの上位10銘柄が占める割合は、35.8%であること。

これらの10社の業績で、損益が左右されることは頭に入れておきましょう!

流動性リスク

流動性リスクとは、ファンドの信用がなくなり、投資家がファンドを売却することで純資産総額が減るリスクです。

※最悪の場合は、運用が中止になる。

純資産総額が減るほど、信託会社の運用方針を実現しづらくなるので、運用実績が安定しづらくなります。

ニッセイ日経225インデックスファンドの場合は、純資産総額が1,450億円あるので流動性リスクは低いです。

ニッセイ日経225インデックスファンドのまとめ:おすすめの一つ

ニッセイ日経225インデックスファンドのポイントをおさらいします。

特徴的なのが、「利回りの高さ」と「構成銘柄」の2つ。

利回りは、今後も続くかは何とも言えませんが、10%は、儲かりすぎです。

また、構成銘柄(どの会社に投資しているか)も特徴的。

これら10社に投資しているのと、ほぼ等しいです!

信託報酬も0.275%(税込)と安めであり、ニッセイ日経225インデックスファンドは優良ファンド(少なくとも、ぼったくりではない)と言えます!

コメント