ティー・ロウ・プライス世界厳選成長株式ファンドをどこかで見たけど、イマイチよくわかんない

という人向けの記事です。

そもそもですが、「ティー・ロウ・プライス」は会社名。公式サイトもあります。

投資信託の運用をすることを目的とした資産運用会社ですね!

ティー・ロウ・プライス世界厳選成長株式ファンドで特筆するべきは、利回り。

先に結論を書くと、「利回りが42.6%で優秀に見えるけど、少額で十分なファンド」です。

投資信託のファンドは、長期で投資するほど、下落局面は必ずと言ってあるので。そのときにも1.6%の手数料を支払うのはかなり痛いです。

運用が始まったのが、ちょうど平均株価が伸び始めた2019年から。

利回り平均は、長年運用している他のファンドより高めに出ます!

「ティー・ロウ・プライス世界厳選成長株式ファンドが、42%の利回りを維持し続けられるか?」は、あと2年を待たないとわからないし、そこではじめて手数料などを含めて他のファンドと比較ができます。

ひよこSE(@PiyoOct)の個人的な意見としては、「アクティブかつ、比較的若いファンドである」となれば、やはり大金を使って投資はできないです。やるなら少額で。

ティー・ロウ・プライス世界厳選成長株式ファンドとは、全世界を対象に投資

ティー・ロウ・プライス世界厳選成長株式ファンドの、目論見書の3ページを見ると、どんな投資信託なのかが書かれています。

一言で言うと?

新興国もふくめて全世界を対象に、株価が上がりそうな企業に投資するアクティブファンド!

アクティブファンドとは、投資のプロが予想して投資先を決める

アクティブファンドって何?

投資のプロが、投資先を決めることです!

「プロが予想するんだから、安心じゃん」と言いたいところなのだけど、絶対ではないです(*´ω`)。

あくまでも「人間の予想」です。今回だと、アナリスト(分析する人)の企業分析。

投資の世界では、「今回だけ当たればいいや♪」では終わらずに、「長い目で伸ばす」必要があります。「20年投資するなら、20年後にプラスでないと意味がない」みたいな。

将来のことは、専門家でも想定してなかったことが起きるもの・・・。

となると、「日経平均株価に連動するように機械的に投資する」のように。

一般的にはインデックスファンドといって、何かの指標とおおむね同じ動きをするファンドに投資するのが鉄則中の鉄則です。

ティーロウプライス世界厳選成長株式ファンドの組入銘柄

ティー・ロウ・プライス世界厳選成長株式ファンドの、目論見書の13ページに組入銘柄が記載されています。

| じNo | 銘柄 | 国 | 業種 | 比率 |

|---|---|---|---|---|

| 1 | アマゾン・ドット・コム | 米国 | 一般消費財・サービス | 4.3% |

| 2 | チャールズ・シュワブ | 米国 | 金融 | 3.8% |

| 3 | ユナイテッドヘルス・グループ | 米国 | ヘルスケア | 3.7% |

| 4 | フェイスブック | 米国 | コミュニケーション・サービス | 3.5% |

| 5 | ロンドン取引証券所グループ | 英国 | 金融 | 3.5% |

| 6 | アルファベット(=グーグル) | 米国 | コミュニケーション・サービス | 3.2% |

| 7 | ゼネラル・エレクトリック | 米国 | 資本財・サービス | 2.7% |

| 8 | TモバイルUS | 米国 | コミュニケーション・サービス | 2.7% |

| 9 | エアバス | フランス | 資本財・サービス | 2.7% |

| 10 | アシュテッド・グループ | 英国 | 資本財・サービス | 2.3% |

上位10銘柄の合計は、米国(アメリカ)で23.9%ほど。

アメリカのITを中心に投資するファンドもあるなかで、いろんな分野に投資。

わりとバランスがいい方かと。

アマゾンやFacebook、グーグルなどの通販サイト、IT企業も上位6位までに入ってるのもわかります。

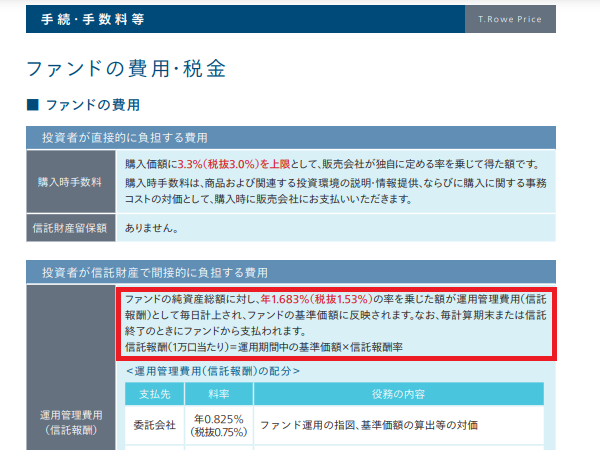

ティー・ロウ・プライス世界厳選成長株式ファンドの信託報酬は、1.683%で高い

ティーロウプライス世界厳選成長株式ファンドの信託報酬と呼ばれる手数料は、1.683%なので高いです。

※購入時手数料の3.3%はネット証券であれば無料。窓口の場合は、3.3%を負担します。

どうして高いって言いきれるの?

手数料が1.6%以下、さらには0.3%以下の商品もたくさんあります!

手数料2%は少し高い。0.3%以下がいい

投資信託において、手数料は0.3%にするべきです。

0.3%以下の安い商品はわりとあるので、わざわざ1%台の商品を買う必要はないかと(*´ω`)。

ただでさえ高い手数料を、窓口で・・・。やめといたほうが 汗。

特定の商品が儲かるかは予想できないなら、手数料を安くするのが鉄則

でも、手数料よりも、儲かるかの方が重要じゃないの?

その通りなのですが、それがわかれば誰も苦労しないし、損する人はいないです。

そもそもの話になりますが、「投資信託のファンドが確実にプラスになるか」は、誰にも分りません。

ティー・ロウ・プライス世界厳選成長株式ファンドの場合だと、「全世界(といっても米国中心)に投資すれば、好成績を残せるか?」は、誰にもわからないです。

となると、投資家ができることは、手数料を安くすることです。1円でも安くです。

「投資信託の「信託報酬」とは?計算方法も含めて、徹底解説」という記事でも書いていますが、信託報酬は、プラスになっているときは気にならないかもですが、マイナスのときでも当たり前のように取られるので。

「踏ん張りどころだな~」ってなったときに、手数料のせいで、さらにマイナスになったり・・・。

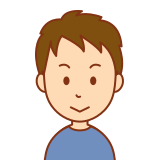

CコースとDコースは、分配金が年5回ある

少し補足すると、CコースとDコースは、1万口あたりの分配金が年に5回もらえます(目論見書12ページ)。

例えば、Cコースであれば1万口(=16,000円程度)につき、

- 9月に130円

- 12月に300円

- 3月に160円・・・

もらえることがわかります。

なんだか安心じゃない?

と思うかもだけど、「その分だけ手数料が高めなのかも?(=長い目で見れば、あまり意味ない)」とおもったり(*´ω`)。

ティー・ロウ・プライスのBコースの為替ヘッジなしが評判よし

ティー・ロウ・プライス世界厳選成長株式ファンドの目論見書の12ページ目を見ると。

「純資産総額」といって、投資家から集めて実際に投資した結果の総額を見ることができます。

- Aコース(為替ヘッジあり/分配金なし):1362.9億円

- Bコース(為替ヘッジなし/分配金なし):2073.4億円

- Cコース(為替ヘッジあり/分配金なし):397.1億円

- Dコース(為替ヘッジなし/分配金なし):526.1億円

為替ヘッジのあり・なしですが、日本円とドルなので大きな差はでないかと。

Bコースの方が投資家の間でも、そこそこ評判のある商品(2,000億円は、他のファンドと比べても同じくらい集めることができている。3年程度でこれはすごい)。

ただ、Cコース、Dコースのせいで手数料が1.6%なら、「いっそのことA・Bだけにしてほしいなぁ」とは思います。

まとめ:ティー・ロウ・プライス世界厳選成長株式ファンドは、これからのファンド

というわけで、まとめです。

ティー・ロウ・プライス世界厳選成長株式ファンドは、「手数料の高さと、運用歴の浅さから、利回りが高くても少額で十分」です。

米国株を中心に投資しているので、「めっちゃ下がるみたい」なことも考えづらいけど。

まだまだ運用歴が浅いので、これからのファンド。何とも言えない部分があるし、手数料は他のアクティブと同じように1%台になるのかぁと。うん、高い。

「40%の利回りを維持できるかも?」と少しだけ期待して、おこづかいの半分を気まぐれで投資するイメージで(-_-;)。

コメント